安心のクレジットカード三井住友VISAカード。

銀行系のクレジットカードでセキュリティも抜群なので海外旅行用のクレジットカードとして旅マイルでもオススメの一枚。

クマも海外旅行のお供にサブカードとしていつも三井住友VISAカードは財布に収まっています。

安心して持てるクレジットカードとはいえ、せっかく持つならマイルが貯まるクレジットカードが良いと考えるのが陸マイラー。

今回は三井住友VISAカードのワールドプレゼント(ポイントサービス)をANAマイルにお得に交換する方法について見ていきます!

ワールドプレゼントとは?

ワールドプレゼントとは三井住友VISAカードが行っているポイントサービス。

カードの利用金額に応じてポイントが付与され、航空会社のマイル、電子マネー、キャッシュバックを受けたりすることが出来ます。

今やどこのクレジットカードでもこのようなサービスはやっていますよね?

三井住友VISAカードのポイントは「1,000円=1ポイント」

ポイントの価値は1P=5円なので還元率は0.5%。

還元率が1%のクレジットカードもある中で0.5%は少なく感じるところ。

とはいえ、それを上回るポイント交換先があるので使い勝手は良いと個人的に考えています。

【主要なポイント交換先】

WAON

nanaco

楽天Edy

Suica

スターバックス

楽天ポイント

ドコモポイント

au wallet

Tポイント

ポンタ

Gポイント

キャッシュバック

iDチャージ

今回は数あるポイント移行先のうち、ANAマイルへの交換について見ていきます。

ワールドプレゼントのマイル移行先は3社

ANAマイレージクラブ、クリスフライヤーマイレージ、ミッレミリアマイレージの3社に移行が可能です。

とはいえ、日本人ならANAマイレージクラブの一択かと。

ANAマイレージの交換に2種類あるのは、ANAカードかANAカード以外かの違い。

ANAカードなら1P=5マイル、1P=10マイル(年会費とは別に6千円必要)で交換可能。

ANAカード以外の場合は1P=3マイルと少し物足りない感じに。

ANAカードの年会費

交換マイルだけを見るとANAカードを持った方が良いなと感じますよね?

VISAカードを探していてANA陸マイラーの方なら恐らくアメックス、ダイナース、JCBのいずれかのANAカードをメインカードとしているはず!

そうなってくるとVISAカードの年間決済額はそんなに大きくないはず。

コスパを考えるとちょっと待った!

ANAカード(一般カード) 2,200円(税込)※初年年会費無料

ANAVISAワイドカード 7,830円(税込)

ANAカード(ワイドゴールドカード) 15,400円(税込)

これだけの年会費を支払って年間利用額が20万円くらいだと割りに合わない可能性が。。。

もちろん更新毎の1,000マイル、2,000マイル(ゴールドの場合)を狙うために年会費をはらうなら別ですが。

一方、プロパーの三井住友VISAカードの実質年会費は格安。

三井住友VISAカード 0円

三井住友VISAゴールドカード 4,000円

ゴールドカードであっても4,000円で持てるのはかなり格安。

三井住友VISAカードのANAマイレージクラブへのポイント移行の裏ワザ

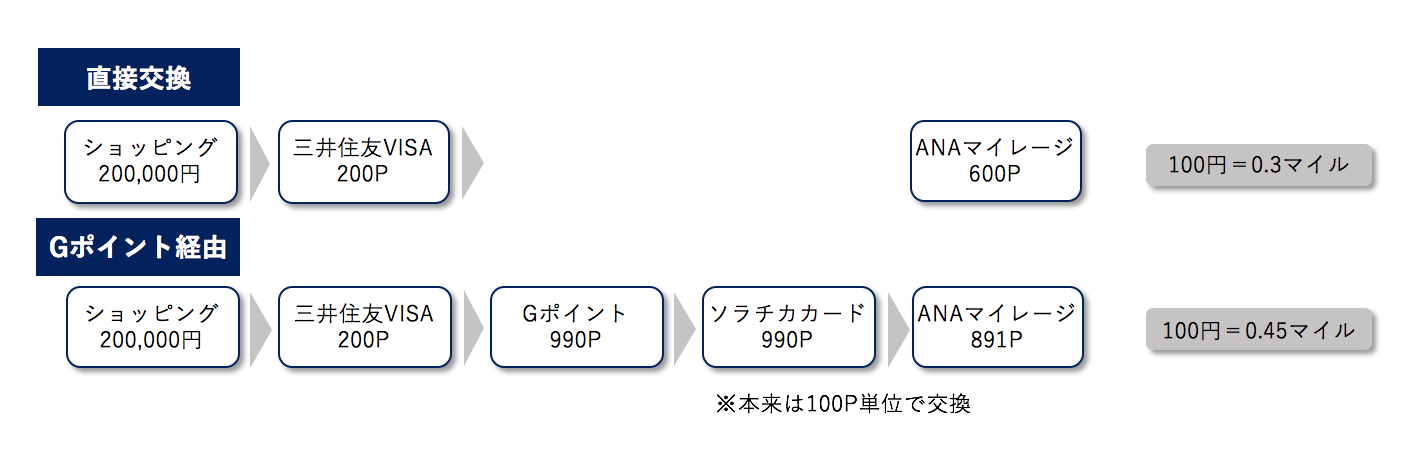

とはいえ100円=3マイルじゃあ少ないな〜と思う方にはひと手間かけて100円=0.5マイルに限りなく近づける裏ワザが!

それはソラチカカードとGポイントの組み合わせ。

ソラチカカードとは「ANA To Me CARD PASMO JCB」の略称。

略称は空と地下から来ている可愛い名前。

ANA陸マイラーならきっと持っているだろう1枚。(ここで書くと長くなるので別の機会に)

まーJCBなのが残念で別途VISAカードが必要になっちゃうんですけどね。

三井住友VISAのポイントを一旦Gポイントに移行。(200P→990Gポイント)

Gポイントをメトロポイントに移行(100Gポイント→100メトロポイント)。

メトロポイントからANAマイレージに移行(100メトロポイント→90マイル)。

この流れを通せばあれ不思議と100円=0.45マイルに!

ソラチカカードの年会費2,160円はかかってしまうけど、それ以外の特典があるのでANAVISAカードを持つよりはお得。

まとめ

あまたのクレジットカードの中で海外旅行のお供におすすめの1枚に三井住友VISAカードを挙げる理由はズバリ!

3つの安心

①どこでも使えるVISAカードという安心

②セキュリティも強く、海外でのサポートにも優れているという安心

③銀行系のクレジットカードだけあって信頼度も抜群という安心

クレジットカードのブランドにはVISAの他、MasterCard、JCB、AMEX、Dinersなど色々ありますが、1枚だけ海外に持って行くならと言われれば10人聞いて9人はVISAというくらいVISAカードは絶対的存在。

そんなVISAカードの日本総本山的な位置づけにいるのが三井住友VISAカード。

大手の安心感にプラスして、実質年会費が一般カードは無料、ゴールドカードも4千円台と格安になるので更に言うことなし。

三井住友VISAカードは沢山のポイント移行先があるのであえてANAマイレージに交換する必要はないですが、ひと手間かければ100円=0.5マイルに限りなく近づくので、年会費を掛けずにANA陸マイラーのサブカードとして活躍させることが可能!

是非とも一枚海外旅行に加えたい一枚です。

三井住友VISAカードの最新キャッシュバックキャンペーンはこちらでチェック!

※年会費割引についてはこちら↓